実は豪雨、台風、落雷にも対応可能! 元が取れる「火災保険フル活用術」

9月に発生した能登豪雨は、河川の氾濫や土砂災害を引き起こし、甚大な被害を与えた

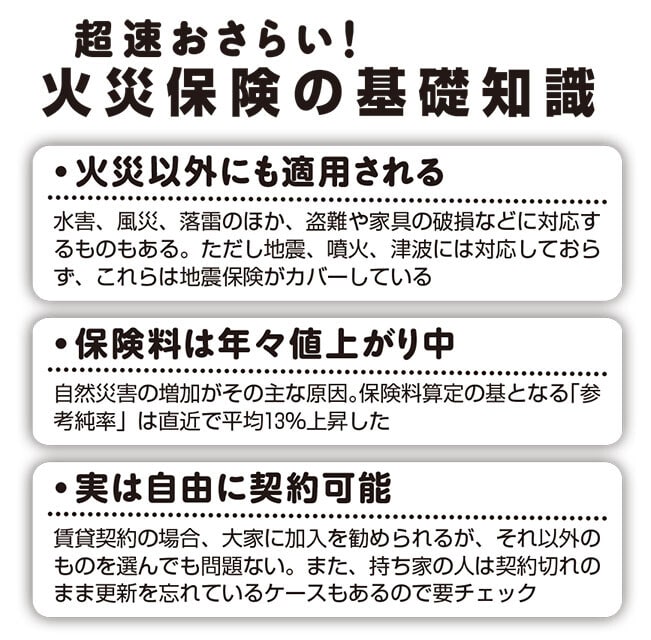

値上げラッシュが止まらない中、火災保険の保険料も物価上昇率を上回るペースで上がっているのは知ってましたか? かといって、解約してしまうわけにもいかないし、せっかく安くない保険料を払うのなら、その内容を見直しつつ、賢く使い倒すための方法を頭に入れておくべきだ! 自然災害への備えは、まずはここから!

■必ずしもネット保険が安いわけではない火災保険の値上げが続いている。昨年6月に、損害保険料率算出機構が参考純率の平均13%引き上げを発表したことを受け、各社が今年10月に火災保険料を改定したのだ。

参考純率とは、業界団体である料率算出機構が会員企業である各保険会社から寄せられた膨大なデータや外部データを基に算出するもの。各保険会社は、この数値をベースに自社の保険料率を決定することになる。火災保険は過去5年で4割も値上がりしているのだが、それも参考純率が引き上げられているのが原因だ。

9月に発生した能登豪雨

そもそもなぜ、火災保険は値上げが続いているのか?

「それはひとえに、近年多発する風水災によって、各保険会社のここ10年の収支が大赤字に陥っているからです。地球温暖化の影響で大型台風が頻繁に発生するようになり、さらに建築費の高騰で修理費そのものが値上がりするなど、こと火災保険に関しては近年、恒常的な赤字を余儀なくされているのです」

そう解説するのは、ファイナンシャルプランナーの清水香氏だ。

ここで、火災保険が火事だけでなく、風水害にも適用されることを意外に思う人もいるかもしれない。火災保険は台風や集中豪雨、洪水などにより、家屋の破損、浸水に対する損害のほか、大雪による雪害まで補償対象とする頼もしい保険なのだ。

さて、この10月の価格改定のひとつのポイントは、水災料率の細分化にあると清水氏は指摘する。

「水災のリスクは当然、場所によって異なります。例えば同じ東京都内でも、23区の東側は大きな河川や海に近く、さらには地表の標高が満潮時の平均海水面よりも低い"海抜ゼロメートル地帯"を含んでいますから、いざというときに大きな水災に巻き込まれかねません。

これまでの参考純率は、そうした水災リスクの高い江東区などと、湾岸から遠く離れた多摩地区を一律に評価していましたが、今回の改定では保険料負担の公平性に立ち返り、水災リスクを地域ごとに5つの区分に分類したのです」

これにより、東京23区内でもハイリスクなエリアとローリスクなエリアとで、保険料率に最大1.2倍の差が生じることになるという。

「加えて、住宅の構造や築年数など、複合的な条件から保険料率は算出されます。つまり、どんな地域のどんな物件に住むかによって、保険料負担は大きく変わる時代に突入したわけです」

引っ越しを予定している人、マイホームの購入を検討している人はぜひ肝に銘じておいてほしい。

「ただ難しいのは、保険が自由化されて久しい今、実際の保険料については各保険会社がそれぞれバラバラに決定していること。同じ地域でも会社によって保険料がまったく異なるケースも珍しくなく、もちろん補償内容の選び方によっても差が生じます」

水害は誰にとっても無縁でいられない。罹災すると家屋の修繕などで大金が必要になるため、補償は必須

人件費が抑えられるネット保険は大手よりリーズナブルなイメージがあるが、実際には必ずしもそうではないので試算が必要だと清水氏は言う。

せっかくこの大幅値上げ時代に保険料を払うなら、賢く火災保険を使い倒したい。そのためにはまず補償内容を見直し、火災や風水災だけでなく、場合によっては盗難や騒擾(集団で騒ぎを起こすこと)などの被害に遭った場合もきっちりと保険金を請求するのが重要になる。

また、せっかく補償をチェックするなら、ついでに契約内容見直しも済ませてしまうのが吉。清水氏には火災保険を見直す7ヵ条を挙げてもらったので、めぼしいポイントをチェックしていこう。

■破損、汚損の補償は必要ないまず、「保険期間を長期に」というのは、わかりやすい作戦だろう。"まとめて買えば安くなる"という論理は火災保険にも当てはまるから、転勤や引っ越しの可能性が低いのであれば、長期の設定で契約することで保険料は安くなる。払い方についても同様で、まとめて払えば安くなる。

続いて見るべきは、「重複する特約がないか」だ。

「具体的には、他人にケガをさせてしまったり、あるいは他人の物を壊してしまったりした場合に適用される、個人賠償責任補償をチェックしましょう。というのもこれ、自動車保険で補償されている内容と重複していることがよくあるんです」

保険料を抑えたいのはやまやまだが、水災補償は外さないようにしたい。

「水災の補償を削る選択を取る人は、意外と少なくありません。住んでいる立地的に心配無用だろうと高をくくっているのだと思われますが、これはあまりにも危険です。だったら、先に述べた方法などで保険料を抑えるべきです」

清水氏によれば、これは根本的な保険に対する考え方の問題であるという。

「一般的にどういうときに保険が必要なのかというと、手持ちの貯金ではどうにもならない被害に遭ったとき、あるいは公的支援では賄えない被害に遭ったときですよね。

例えば、火災保険の補償の中には破損・汚損をカバーするものもありますが、ちょっと棚が壊れたり、家電が汚れたりする程度なら、最悪そのまま我慢して使い続けてもいいし、自腹で買い替えても金額は知れています。だったら、破損・汚損を契約から外すのはありだと思います。

しかし、集中豪雨で家が床上浸水となり住めなくなってしまったり、台風で屋根が吹き飛んでしまったような場合、無保険で対応するのはよほどの蓄えがない限り、まず不可能でしょう」

要は手持ちのお金でどうにかできるレベルの補償は、保険から外しても問題ないということだ。過失による家財の破損を補償で修繕したとしても、その分の保険料の元が取れるかは怪しい。

他方で、「うちは高層マンションだから水災とは無縁」と思っている人もいるだろう。しかしこれは、集合住宅に対する過信があると清水氏は警告する。

「マンションでも、風呂の水を止め忘れてあふれ出し、階下に漏れてしまうようなトラブルは珍しくありません。仮に自分がそういう被害に遭ったのに上の住民が補償してくれなかった場合、火災保険に付帯できる水濡れ補償を使うことができます。

上階からの水漏れで汚れた壁紙や、使えなくなってしまった家電などすべて保険で新調できるのは、決してバカにならないメリットだと思います」

また、5年前の大型台風で、神奈川・武蔵小杉のタワーマンションが甚大な被害に遭ったことを覚えている人は多いだろう。

「あのときは増水した多摩川から泥水が下水道管を逆流して、駅周辺を水浸しにしましたよね。こうした内水氾濫によって低層階が床上浸水したり、低層階でなくても逆流する下水で室内が汚水まみれになったりする被害が実際に起きているわけですから、目先の火災保険料をケチるのは、やはりリスキーといえるでしょう」

火災保険のいいところは、利用しても自動車保険のように翌年の保険料が上がるわけではない点だ。だからこそ、自分が加入している保険の契約内容をしっかりと理解し、使わない特約は外し、使えるものはどんどん使うことが、値上がり続ける火災保険への最大の対策といえるだろう。

そして最後に、清水氏からこんな警鐘も――。

「そうした火災保険の仕組みにつけ込んだ詐欺行為が横行しているので注意してください。『建物のどこそこが傷んでいますが、保険で直せるのでどうですか』と営業をかけてきて、保険金の何割かを持っていくやり口ですね。

結局、保険金は下りても残金で修繕費が賄えなかったり、あるいは屋根に上って自ら一部を壊し、修繕費をかすめ取ったりするパターンも報告されています」

罹災を装って火災保険を請求させる詐欺が横行している。家を訪ねてきても追い返すこと!

実際、国民生活センターのホームページには、こうした事例が山ほど掲載されており、逮捕者も多数出ているという。災害ではなく人災であることが確定すれば、屋根は壊されているのに保険金が下りない可能性ももちろんある。これでは大損だ。

十分に注意しながら、正しい火災保険の活用を心得てほしい!

取材・文/友清 哲 写真/時事通信社 イラスト/渡辺貴博

記事提供元:週プレNEWS

※記事内容は執筆時点のものです。最新の内容をご確認ください。