便利な制度にも落とし穴があった!新NISAにもある2つのデメリットとは!?【眠れなくなるほど面白い 図解 新NISAの話】

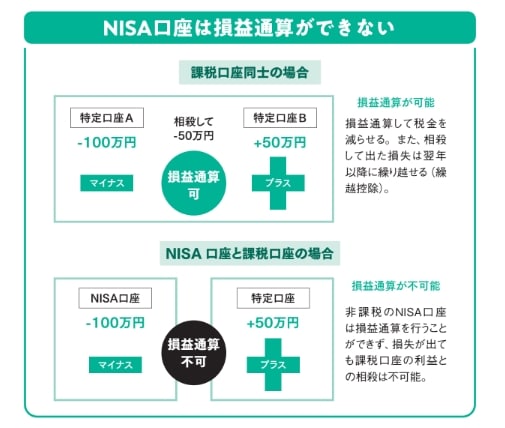

メリットが多く、優秀な制度に思えるNISAですが、注意しなければいけない点もあります。通常、株式などの投資で損失が出た場合、確定申告を行うことで利益の出た課税口座と合算し損失を相殺することが可能です。この利益と損失を合算できるしくみを「損益通算」といいます。これを行うことで損益通算後の利益から税金が計算されることになり、利益を得た口座にかかる税金を減らすことができるのです。しかし、非課税であるNISA口座はこの損益通算を行うことができません。

たとえばNISAで購入した投資信託の売却損は、ほかの課税口座の売却益とは損益通算できず、後者の売却益には税金(20・315%)がかかってしまいます。

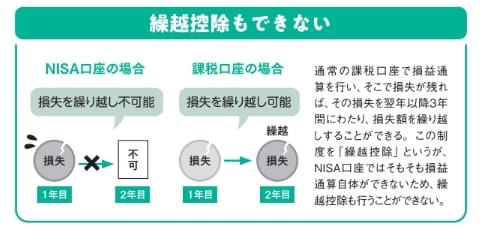

通常の投資であれば、損益通算をして損失が残るケースでは、その損失を翌年以降3年間にわたって「繰越控除」することも可能です。これも同じ理由からNISA口座の場合は認められていません。

損益通算と繰越控除ができない。いいことばかりに見える新NISA制度の、ちょっとしたデメリットといえるでしょう。課税口座で利益が生じても、NISA口座で損失が出た場合は足を引っ張られる可能性がある。このことを常に念頭に置いておきましょう。

NISA口座は損益通算ができない

損益通算して税金を減らせる。また、相殺して出た損失は翌年以降に繰り越せる(繰越控除)。

NISA 口座と課税口座の場合・損益通算が不可能

非課税のNISA口座は損益通算を行うことができず、損失が出ても課税口座の利益との相殺は不可能。

通常の課税口座で損益通算を行い、そこで損失が残れば、その損失を翌年以降3年間にわたり、損失額を繰り越しすることができる。この制度を「繰越控除」というが、NISA口座ではそもそも損益通算自体ができないため、繰越控除も行うことができない。

【出典】『眠れなくなるほど面白い 図解 新NISAの話』著:伊藤亮太

記事提供元:ラブすぽ

※記事内容は執筆時点のものです。最新の内容をご確認ください。